La finanza personale è un argomento complesso e spesso noioso. Ma è anche fondamentale per vivere una vita serena e libera da preoccupazioni economiche.

In questo articolo, voglio condividere con te 5 lezioni di finanza personale che ho imparato sulla mia pelle, alcune anche a caro prezzo. Spero che ti aiutino a evitare i miei stessi errori e a costruire un futuro finanziario più solido.

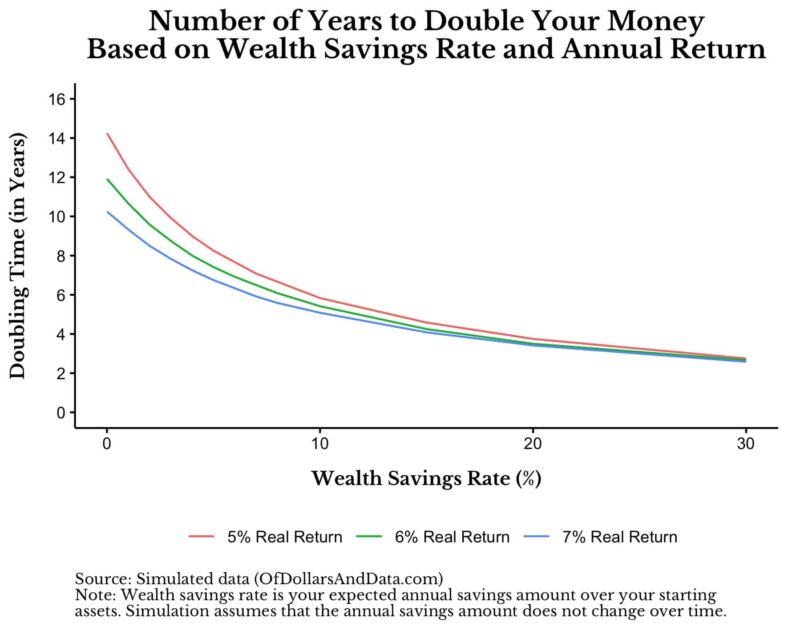

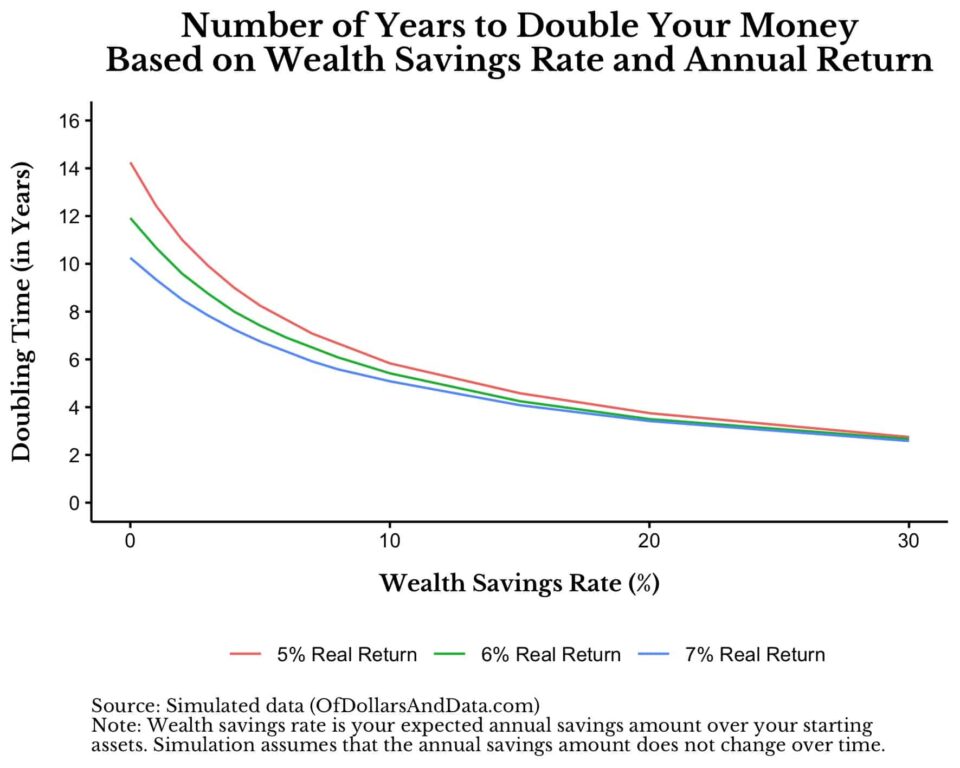

1. Essere costanti è meglio di essere intelligenti.

L’intelligenza finanziaria è importante, ma non è tutto. La cosa più importante è essere costanti nel mettere in pratica le buone abitudini finanziarie.

Esempio:

Mettere via 10 euro al giorno per 30 anni ti permette di accumulare oltre 100.000 euro, anche se non sei un genio della finanza.

2. La differenza tra dire e fare.

È facile dire che vuoi risparmiare di più o investire i tuoi soldi. Ma è molto più difficile mettere in pratica queste buone intenzioni.

Consiglio:

Imposta dei promemoria automatici per trasferire denaro dal tuo conto corrente al tuo conto di risparmio o al tuo piano di investimento.

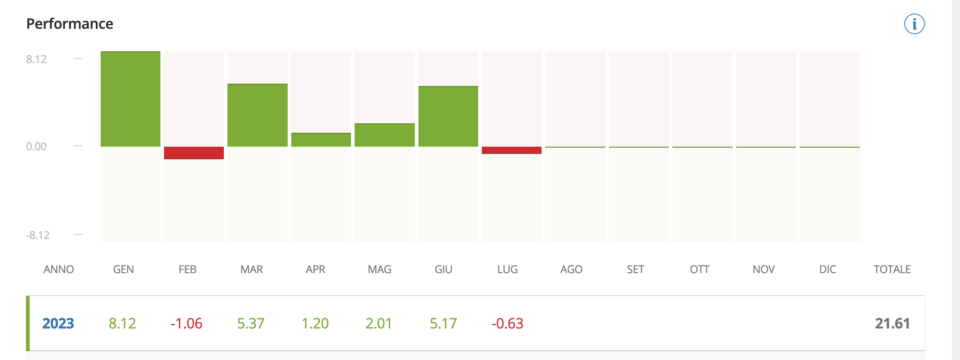

3. Investire ti insegna chi sei.

Quando inizi a investire, scoprirai molto su di te stesso. Sei paziente o impulsivo? Sei disposto a correre rischi o preferisci giocare sul sicuro?

Esempio:

Se perdi soldi con un investimento, non disperare. È un’occasione per imparare dai tuoi errori e migliorare la tua strategia.

4. L’interesse composto funziona anche nella vita.

L’interesse composto è un principio fondamentale per far crescere il tuo patrimonio nel tempo. Ma funziona anche in altri aspetti della vita.

Esempio:

Le tue relazioni, le tue competenze e la tua salute sono tutti esempi di “interessi composti” che possono arricchire la tua vita.

5. Le regole finanziarie sono solo… regole!

Le regole finanziarie sono importanti, ma non sono scolpite nella pietra. A volte è necessario romperle per raggiungere i tuoi obiettivi.

Esempio:

Se vuoi comprare la casa dei tuoi sogni, potresti dover indebitarti. In questo caso, è importante calcolare attentamente il rischio e assicurarti di poter ripagare il debito.

Conclusione:

La finanza personale è un viaggio, non una destinazione. Lungo il percorso, imparerai dagli errori e dai successi. La cosa importante è iniziare a muoverti nella giusta direzione.

Ricorda:

Non sei solo! Ci sono molte risorse disponibili per aiutarti a migliorare la tua situazione finanziaria.

Inizia oggi a costruire il tuo futuro finanziario!

Se hai dubbi o domande fammele pure su Telegram: LINK

Instagram: LINK

Dai un’occhiata anche al resto: LINK