Nel mondo frenetico degli investimenti, il rapporto P/E ( rapporto prezzo utili ) brilla come una stella polare, guidandoci nella valutazione del valore di un’azienda. Ma cosa si cela dietro questo acronimo? In questo articolo, analizzeremo il P/E in profondità, sviscerandone le implicazioni e i segreti per un utilizzo consapevole.

Calcolo e interpretazione

Il P/E si calcola come il rapporto tra il prezzo di un’azione e l’utile per azione (EPS). In parole semplici, ci dice quanti euro gli investitori sono disposti a pagare per ogni euro di guadagno aziendale. Un P/E elevato può indicare ottimismo sulla crescita futura, mentre un P/E basso può suggerire un’azienda sottovalutata o con problemi.

Esempio pratico:

- Azienda A:

- Prezzo azione: 10€

- EPS: 2€

- P/E: 5 (10€ / 2€)

- Azienda B:

- Prezzo azione: 10€

- EPS: 1€

- P/E: 10 (10€ / 1€)

A prima vista, l’azienda A potrebbe sembrare più attraente. Ma non fermiamoci alle apparenze!

Analisi avanzata con grafici e formule

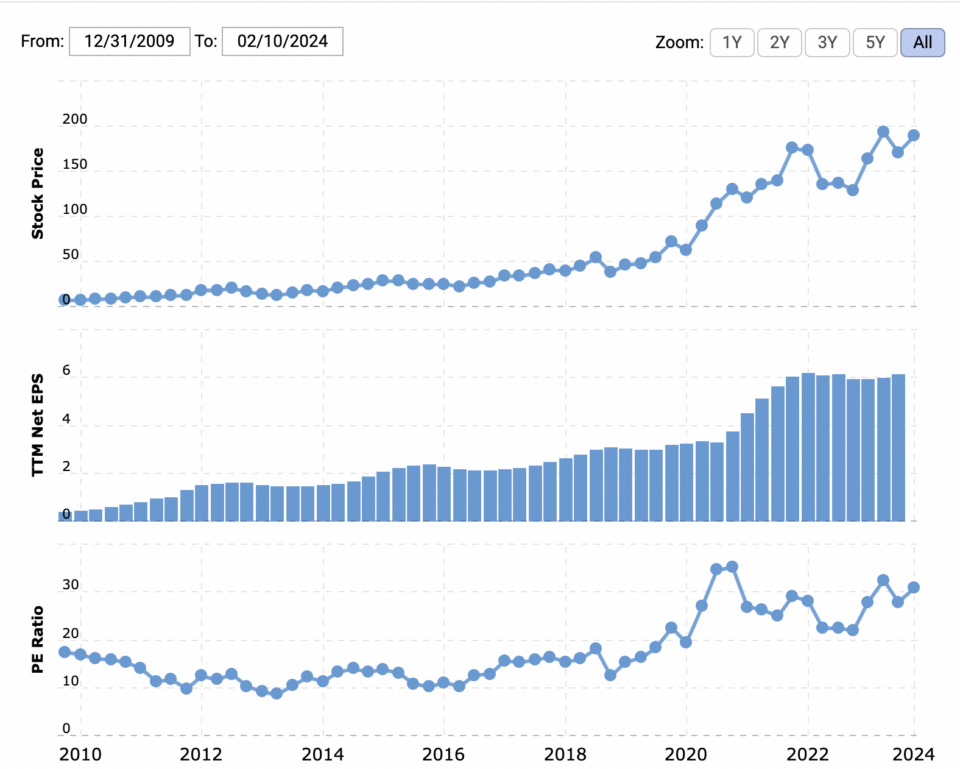

1. P/E storico:

Un grafico del P/E storico ci permette di osservare l’andamento del rapporto nel tempo, fornendo preziose informazioni sulla performance passata e sulle aspettative degli investitori.

Esempio:

Il grafico soprastante mostra il P/E di Apple negli ultimi 10 anni. Notiamo un aumento costante del rapporto, che riflette l’ottimismo degli investitori sulla crescita futura dell’azienda.

2. Confronto settoriale:

Il confronto del P/E di un’azienda con la media del suo settore permette di capire se è sopravvalutata o sottovalutata.

Esempio:

- Settore tecnologico: P/E medio di 20

- Azienda C:

- P/E: 30

In questo caso, il P/E di 30 dell’azienda C potrebbe indicare un prezzo eccessivo rispetto al settore, oppure una crescita futura eccezionalmente elevata.

3. P/E forward:

Il P/E forward stima il rapporto P/E futuro, basandosi sugli utili previsti. Può essere un indicatore utile per valutare le aspettative di crescita di un’azienda.

Formula:

P/E forward = Prezzo azione / EPS stimato

4. Regressione lineare:

Utilizzando la regressione lineare, possiamo analizzare la correlazione tra P/E e crescita futura dei ricavi. Un’alta correlazione positiva indica che un P/E elevato è associato a una crescita più rapida dei ricavi.

Formula:

y = ax + b

Dove:

y= crescita dei ricavix= P/Ea= coefficiente di regressioneb= intercetta

Vantaggi e limiti del P/E

Vantaggi:

- Semplicità di calcolo

- Interpretazione immediata

- Confronto tra aziende e settori

Limiti:

- Non tiene conto di tutti i fattori che influenzano il valore di un’azienda

- Può essere fuorviante per aziende con utili non ricorrenti o in perdita

- Non fornisce informazioni sulla sostenibilità della crescita futura

Conclusioni

Il rapporto prezzo utili P/E è uno strumento prezioso per gli investitori, ma non deve essere utilizzato come l’unico parametro per prendere decisioni. Un’analisi completa e ponderata, che includa diverse metriche finanziarie e consideri il contesto aziendale e settoriale, è fondamentale per un investimento consapevole.

Se hai dubbi o domande fammele pure su Telegram: LINK

Instagram: LINK

Dai un’occhiata anche al resto: LINK