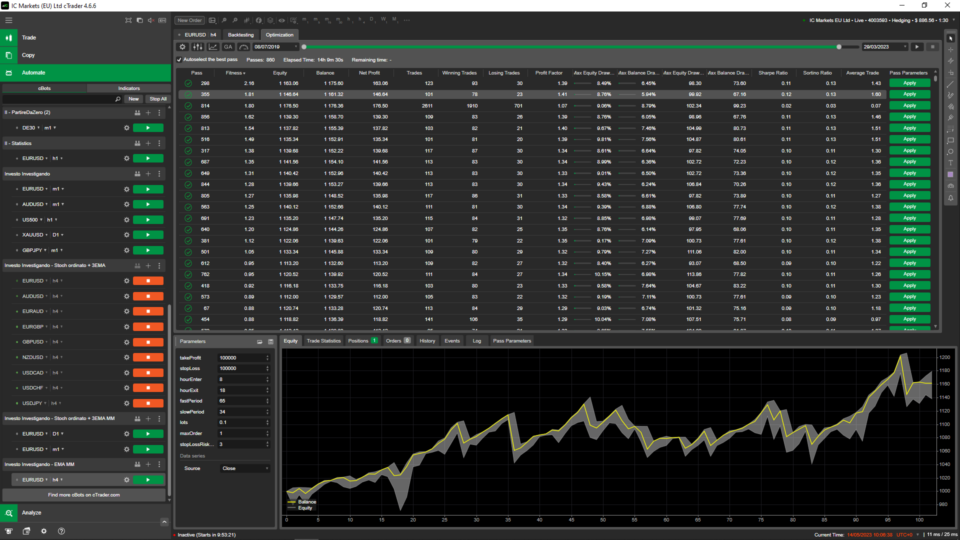

Profitti da capogiro e equityline bellissima! Ma non è tutto oro ciò che luccica, ecco perché questa è una strategia che inganna.

Ciao, sono Drilon e sono un programmatore con la passione per la finanza personale, in questo blog condivido il mio percorso.

Questa è una strategia che all’apparenza è potentissima però bisogna sapere cosa c’è sotto per valutare al meglio.

La logica che c’è sotto è: COMPRA quando il macd incrocia dal basso verso l’alto, fine!

Molto semplice ma già da qui si può intuire che se si utilizza su un asset che non cresce sempre il profitto va a quel paese.

In questo caso è stata applicata all’SP500 che sappiamo che cresce sempre da più di 100 anni “per struttura” (è l’andamento del mercato, l’uomo crea valore sempre, se non fosse così vorrebbe dire che come specie si andrebbe a peggiorare, ma questo è tutto un altro discorso).

Quindi questa strategia è efficace? SI MA non hai bisogno di questa strategia per fare una cosa del genere, alla fine è un PAC (Piani d’accumulo).

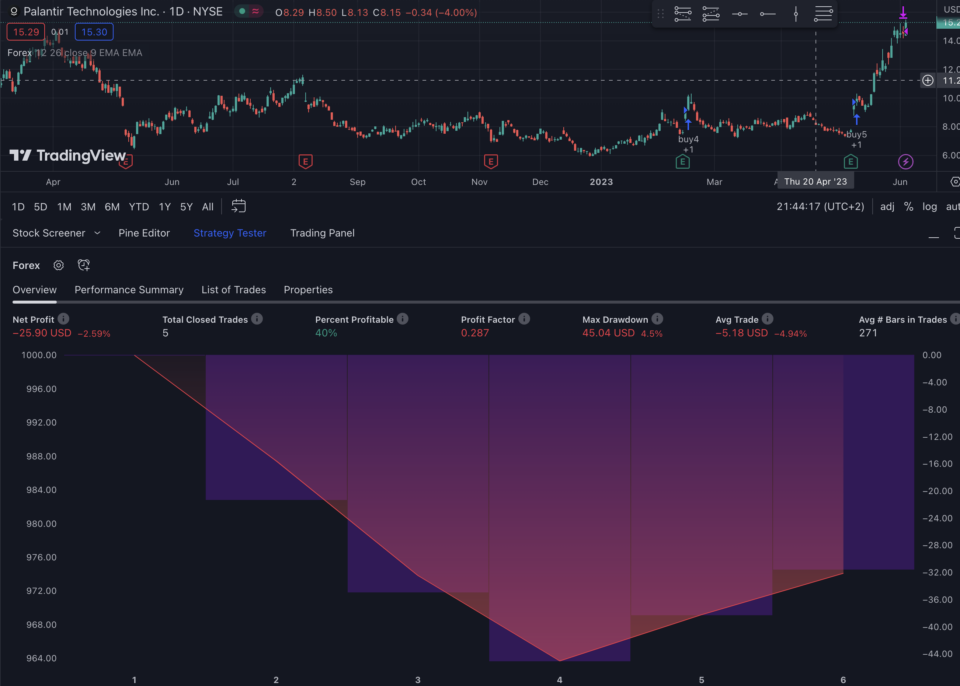

Questo è un esempio su BITCOIN

Ma vediamo su un asset più volatile come Palantir (PLTR)

Na merda! Ma questo perchè? Perché Palantir è stata listata, è andata per un paio di mesi verso l’alto e poi è crollata, quindi le posizioni sono tutte in negativo, poi magari tra 10 anni Palantir sarà la nuova Apple, però chi lo può sapere?!

Proprio questo è il problema, quindi tanto vale fare un PAC autonomamente.

Questo era un esempio del perché è importante capire come funziona una strategia, non si può applicare a tutto ed è un attimo perdere soldi. Attenzione alla strategia che inganna!

Se hai dubbi o domande fammele pure su Telegram: https://t.me/+0xQYD3WKIAA5Mjg8

Seguimi su instagram: https://www.instagram.com/investoinvestigando.it/

Ecco il codice per TradingView:

//@version=5

strategy(title="Forex", overlay=true, precision=3)

ema = ta.ema(close, 200)

//macd

fast_length = input(title="Fast Length", defval=12)

slow_length = input(title="Slow Length", defval=26)

src = input(title="Source", defval=close)

signal_length = input.int(title="Signal Smoothing", minval = 1, maxval = 50, defval = 9)

sma_source = input.string(title="Oscillator MA Type", defval="EMA", options=["SMA", "EMA"])

sma_signal = input.string(title="Signal Line MA Type", defval="EMA", options=["SMA", "EMA"])

// Plot colors

col_macd = input(#2962FF, "MACD Line ", group="Color Settings", inline="MACD")

col_signal = input(#FF6D00, "Signal Line ", group="Color Settings", inline="Signal")

col_grow_above = input(#26A69A, "Above Grow", group="Histogram", inline="Above")

col_fall_above = input(#B2DFDB, "Fall", group="Histogram", inline="Above")

col_grow_below = input(#FFCDD2, "Below Grow", group="Histogram", inline="Below")

col_fall_below = input(#FF5252, "Fall", group="Histogram", inline="Below")

// Calculating

fast_ma = sma_source == "SMA" ? ta.sma(src, fast_length) : ta.ema(src, fast_length)

slow_ma = sma_source == "SMA" ? ta.sma(src, slow_length) : ta.ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal == "SMA" ? ta.sma(macd, signal_length) : ta.ema(macd, signal_length)

buySignal = ta.crossover(macd, signal)

sellSignal = ta.crossunder(macd,signal)

var count = 0

if(buySignal and close > ema)

stopLoss = 10000.0

for i = 0 to 5

stopLoss := low[i] < stopLoss ? low[i] : stopLoss

takeProfit = close + (close-stopLoss)*2

count := count + 1

strategy.order("buy"+str.tostring(count), strategy.long, 1, when = true)

// Questo serve per dire quando chiudere le operazioni

if(year == 2023 and month == 06)

strategy.close_all("Close")