L’indice direzionale medio (ADX) è un indicatore di analisi tecnica utilizzato da alcuni trader per determinare la forza di una tendenza ed è anche uno dei miei preferiti poiché fornisce tantissime informazioni a colpo d’occhio.

L’andamento può essere sia al rialzo che al ribasso, e questo è mostrato da due indicatori di accompagnamento, l’ indicatore direzionale negativo (-DI) e l’ indicatore direzionale positivo (+DI). Pertanto, l’ADX include comunemente tre linee separate. Questi sono usati per aiutare a valutare se un’operazione dovrebbe essere presa lunga o corta, o se una operazione dovrebbe essere presa del tutto.

Cosa ti dice l’indice direzionale medio (ADX)?

L’ADX, l’indicatore direzionale negativo (-DI) e l’indicatore direzionale positivo (+DI) sono indicatori di momentum. L’ADX aiuta gli investitori a determinare la forza del trend, mentre -DI e +DI aiutano a determinare la direzione del trend.

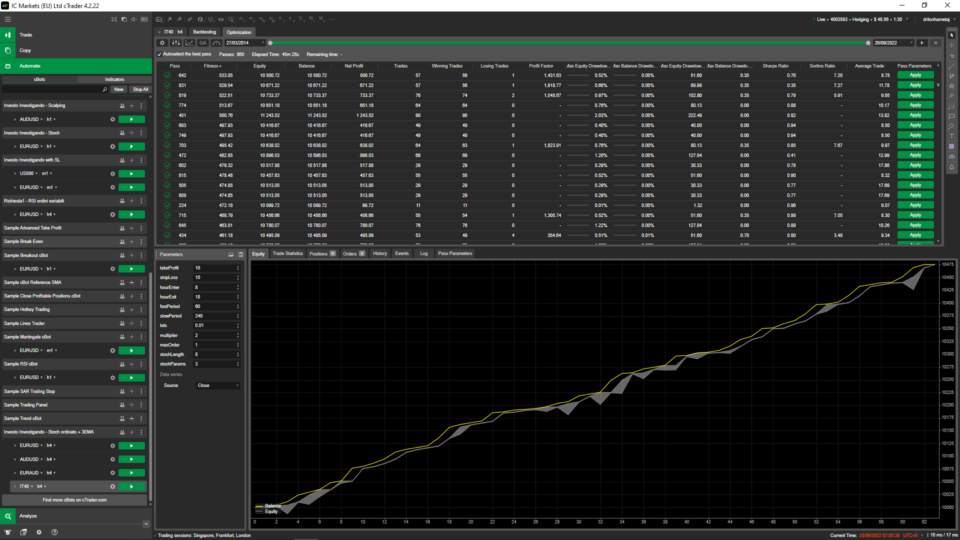

L’ADX identifica una forte tendenza quando l’ADX è superiore a 25 e una debole tendenza quando l’ADX è inferiore a 20. I crossover delle linee -DI e +DI possono essere utilizzati per generare segnali commerciali . Ad esempio, se la linea +DI incrocia sopra la linea -DI e l’ADX è sopra 20, o idealmente sopra 25, allora questo è un potenziale segnale da acquistare. D’altra parte, se il -DI incrocia sopra il +DI e l’ADX è sopra 20 o 25, allora questa è un’opportunità per entrare in un potenziale trade short .

Gli incroci possono essere utilizzati anche per uscire dalle operazioni correnti. Ad esempio, se long , esci quando -DI incrocia sopra il +DI. Nel frattempo, quando l’ADX è inferiore a 20, l’indicatore segnala che il prezzo è senza trend e che potrebbe non essere il momento ideale per entrare in uno scambio.

Limitazioni dell’utilizzo dell’indice direzionale medio (ADX)

I crossover possono verificarsi frequentemente, a volte troppo frequentemente, con conseguente confusione e potenzialmente perdite di denaro su operazioni che vanno rapidamente dall’altra parte. Questi sono chiamati falsi segnali e sono più comuni quando i valori ADX sono inferiori a 25. Detto questo, a volte l’ADX raggiunge sopra 25, ma è presente solo temporaneamente e quindi si inverte insieme al prezzo.

Come ogni indicatore, l’ADX dovrebbe essere combinato con l’analisi dei prezzi e potenzialmente altri indicatori per aiutare a filtrare i segnali e controllare il rischio.

Se hai dubbi o domande fammele pure su Telegram: https://t.me/+0xQYD3WKIAA5Mjg8

Seguimi su instagram: https://www.instagram.com/investoinvestigando.it/